Vốn đóng băng, M&A tăng nhiệt

Thị trường M&A tại Việt Nam được dự báo vẫn sôi động, nhất là trong bối cảnh nguồn vốn bị thắt chặt.

Những tháng cận kề cuối năm, ông Lê Hoàng Châu, Chủ tịch Hiệp hội bất động sản TP.HCM (HoREA), lại đưa ra nhận định bi quan về việc thị trường bất động sản đang đứng trước khả năng có thể rơi vào suy thoái. “Một số tập đoàn, doanh nghiệp bất động sản đang rất khó khăn, lợi nhuận sụt giảm mạnh, thậm chí bị lỗ; một số cổ phiếu bất động sản nằm sàn, đặc biệt là rủi ro bị mất thanh khoản, một số doanh nghiệp đang phải thực hiện các biện pháp đau đớn để tồn tại”, ông nói.

Tình cảnh bế tắc của doanh nghiệp bất động sản đến từ việc nguồn vốn tín dụng, trái phiếu, huy động từ khách hàng đều “đóng cửa”. Thị trường ghi nhận một số tập đoàn, doanh nghiệp bất động sản đói vốn, phải bán bớt tài sản, dự án, với chiết khấu sâu, lên đến 40-50% giá trị hợp đồng.

Tuy nhiên, không chỉ doanh nghiệp bất động sản mà tình trạng khát vốn lan rộng ra nhiều lĩnh vực. Hiệp hội Dệt May Việt Nam cho biết, từ tháng 7, doanh nghiệp trong ngành này đã cạn vốn nên không thể mua nguyên liệu dự trữ trong bối cảnh gặp rất nhiều khó khăn do chi phí đầu vào tăng cao, chuỗi cung ứng bị đứt gãy. Theo Hiệp hội Doanh nghiệp nhỏ và vừa, nhu cầu vốn từ quý III thường tăng cao để chuẩn bị nguồn hàng cho dịp Tết, nhưng thời điểm này không biết xoay xở vốn từ đâu. Lo nhất là những doanh nghiệp xuất nhập khẩu, không đáp ứng được vốn sẽ dẫn đến thiếu nguyên liệu, thiếu hàng để giao.

Việc tiếp cận nguồn vốn vẫn bế tắc dù doanh nghiệp đã đưa ra nhiều kiến nghị từ đầu năm. Ông Nguyễn Quốc Kỳ, Chủ tịch Hội đồng Quản trị Vietravel Holdings, cho biết đã tiếp cận nhiều ngân hàng nhưng vẫn không được vay mới, không được thông báo có gia hạn hợp đồng vay trước đó hay không. Trong khi đó, để chuẩn bị hoạt động nửa cuối năm, các công ty du lịch luôn cần vốn để đặt sẵn các gói dịch vụ như lưu trú, vé máy bay, ăn uống… trước khi thu từ khách hàng.

Gần như mọi cánh cửa tiếp cận vốn của doanh nghiệp đều bị tắc nghẽn. Được kỳ vọng nhất là hạn mức tăng trưởng tín dụng năm 2022 được Ngân hàng Nhà nước ấn định là 14%, nhưng nhiều ngân hàng đang trong tình trạng cạn room. “Thậm chí, ngay cả kể có đợt điều chỉnh room cuối năm thì mức tăng trưởng tín dụng 14% năm nay cũng không đủ để đáp ứng hết nhu cầu vốn của doanh nghiệp”, Tiến sĩ Võ Trí Thành, thành viên Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, nhận định.

Hai năm đại dịch đã khiến hầu hết doanh nghiệp hao mòn sức lực, tài chính. Thêm cú sốc trên thị trường vốn, trái phiếu, chứng khoán… khiến nhiều doanh nghiệp rơi vào tình cảnh “vô phương cứu chữa”. Cùng với đáy 1.000 điểm của VN-Index bị thủng, vốn hóa sàn HOSE bốc hơi hơn 130.000 tỉ đồng. Cổ phiếu bất động sản dĩ nhiên có áp lực giảm mạnh nhất, trong đó tiêu biểu là những mã NLV, DRH, VPH, NLG, SCR, SJS, IDJ, PVL… Khi giá cổ phiếu giảm sâu và thiếu vắng lực cầu, trái phiếu của nhiều nhà đầu tư bị chiết khấu lớn do áp lực thanh khoản, cần tiền bán ra. Không ít lãnh đạo doanh nghiệp đã cầm cố cổ phiếu tại các công ty chứng khoán để lấy nguồn vốn hoạt động.

Theo Hiệp hội Thị trường trái phiếu Việt Nam, khoảng 130.000 tỉ đồng trái phiếu bất động sản sẽ đáo hạn trong năm 2023, trong khi khả năng đảo nợ là rất khó bởi hiệu ứng tháo chạy đang diễn ra. Chủ tịch một doanh nghiệp trong lĩnh vực bất động sản công nghiệp cho biết, khi giá cổ phiếu tuột dốc, họ liên tục nhận được đề nghị của các quỹ và doanh nghiệp nước ngoài về việc bán cổ phần hoặc liên doanh dự án.

Rõ ràng, làn sóng giảm giá trên thị trường vốn Việt Nam cũng như tình trạng khát thanh khoản hiện nay sẽ thúc đẩy các cuộc mua bán, thâu tóm doanh nghiệp trong nhiều lĩnh vực. “Những cổ phiếu dưới mệnh giá sẽ xuất hiện ngày càng nhiều. Nhiều doanh nghiệp trong nhóm này làm ăn thua lỗ, nằm trong diện kiểm soát nên giá giảm là điều đương nhiên và có thể thua lỗ tiếp. Vì vậy, buộc phải bán ra mọi tài sản có trong tay để xoay xở…”, chuyên gia phân tích một công ty chứng khoán nhận định.

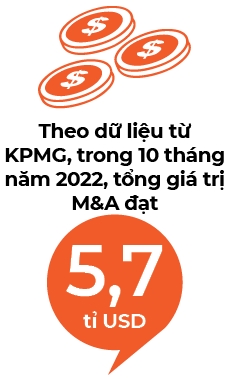

Thực tế, tại thị trường Việt Nam, theo dữ liệu từ KPMG, trong 10 tháng năm 2022, tổng giá trị M&A đạt 5,7 tỉ USD, giảm 35,3% so với cùng kỳ năm 2021. Dù giảm về giá trị nhưng KPMG cho rằng thị trường M&A được dự báo vẫn sôi động, nhất là trong bối cảnh nguồn vốn trong nước bị thắt chặt, nhiều doanh nghiệp buộc phải tái cấu trúc, bán bớt tài sản, kêu gọi đầu tư do sức ép về tài chính.

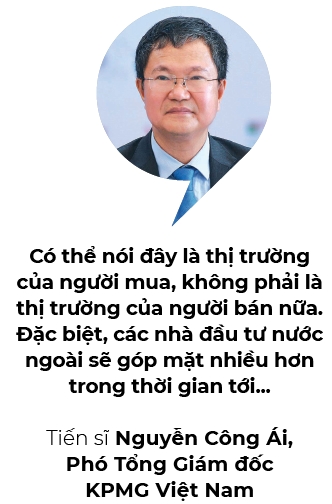

Theo Tiến sĩ Nguyễn Công Ái, Phó Tổng Giám đốc KPMG Việt Nam, thị trường M&A giai đoạn 2023-2024 là cơ hội cho các nhà đầu tư có sẵn tiền mặt mua lại những dự án hấp dẫn. “Có thể nói đây là thị trường của người mua, không phải là thị trường của người bán nữa. Đặc biệt, các nhà đầu tư nước ngoài sẽ góp mặt nhiều hơn trong thời gian tới, bởi vì nguồn tiền trong nước đang hạn hẹp khi lãi suất tăng lên và thanh khoản ít dần”, ông Ái nhận định.

Đức Minh

Nguồn: nhipcaudautu