Lãi suất đầu vào có khả năng tạo đáy trong quý I/2024

Áp lực lãi suất tăng trở lại của lãi suất trong năm 2024 là không lớn khi chu kỳ thắt chặt tiền tệ của Mỹ hầu như đã chấm dứt.

Lãi suất đầu vào có khả năng tạo đáy

Tính đến cuối năm 2023, mức lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại đều ở dưới mức 6%; các ngân hàng thương mại lớn còn đưa lãi suất này về mức xấp xỉ 5,0% – 5,25%, thấp hơn cả giai đoạn COVID-19. Thậm chí, nhiều ngân hàng còn huy động tiền gửi tiết kiệm 12 tháng chỉ vỏn vẹn dưới 4%/năm.

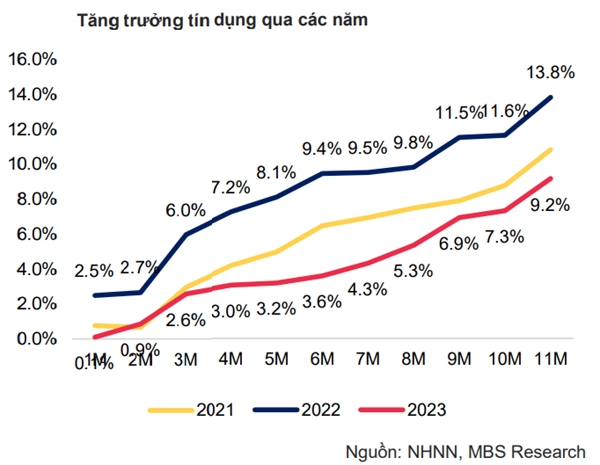

Theo góc nhìn của Công ty Chứng khoán MB (MBS), việc lãi suất đầu vào giảm sâu cũng xuất phát từ nguyên nhân cầu tín dụng thấp. Tính đến cuối tháng 11/2023, dư nợ tín dụng toàn hệ thống mới chỉ tăng 9,15% so với đầu năm, thấp hơn nhiều so với con số tăng trưởng 13,8% cùng kỳ năm trước, cũng như còn cách khá xa so với mục tiêu 14% mà Ngân hàng Nhà nước đặt ra cho cả năm. Cầu tín dụng thấp cho thấy năng lực hấp thụ vốn của nền kinh tế còn hạn chế, doanh nghiệp và người dân chưa lạc quan về triển vọng kinh tế cũng như lãi suất cho vay còn neo ở mức cao chưa kích thích nhu cầu sử dụng vốn.

Việc lãi suất đầu vào giảm sâu cũng xuất phát từ nguyên nhân cầu tín dụng thấp.

MBS cho rằng lãi suất đầu vào có khả năng tạo đáy trong quý I/2024 và khó có khả năng giảm thêm chủ yếu do cầu tín dụng sẽ có xu hướng tăng lên trong năm 2024. Trong bối cảnh xuất khẩu tăng trưởng tích cực hơn ở mức 6 – 7%, đầu tư và tiêu dùng đều khởi sắc trên nền thấp của cùng kỳ năm 2022, MBS cho rằng nhu cầu sử dụng vốn sẽ quay trở cân bằng với tình trạng dư thừa thanh khoản hiện nay.

MBS cũng cho rằng áp lực tăng lên của lãi suất là không lớn do chu kỳ thắt chặt tiền tệ của Mỹ hầu như đã chấm dứt. Với dự báo lãi suất điều hành của FED sẽ hạ xuống mức xấp xỉ 4% cuối năm 2024, áp lực lên tỉ giá không lớn, Ngân hàng Nhà nước sẽ có dư địa để duy trì chính sách tiền tệ như hiện tại.

“Chúng tôi dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể nhích thêm 25 – 50 điểm cơ bản, quay về mức 5,25% – 5,5% trong năm 2024”, MBS nhận định.

Điểm đến của dòng tiền

Trong bối cảnh lãi suất ở mức thấp, dòng tiền của nhà đầu tư được dự báo sẽ có xu hướng tìm đến các kênh đầu tư khác, nhằm tìm kiếm tỉ suất sinh lời hấp dẫn hơn, trong đó có kênh đầu tư chứng khoán.

Năm 2023, Ngân hàng Nhà nước đã điều chỉnh giảm lãi suất điều hành 4 lần đối với lãi suất điều hành. Mặt bằng lãi suất tiền gửi tại các ngân hàng thương mại theo đó liên tục giảm và hiện tại ở gần mức thấp tương đương thời điểm COVID-19 (chỉ khoảng 5,3% đối với tiền gửi kỳ hạn 12 tháng).

Với các chính sách do Chính phủ và Ngân hàng Nhà nước ban hành thời gian qua, Trung tâm Phân tích, Công ty Chứng khoán Agribank (Agriseco Research) cho rằng mặt bằng lãi suất trong năm 2024 dự báo sẽ tiếp tục duy trì ở mức nền thấp, thúc đẩy nhà đầu tư tìm đến các lớp tài sản tài chính rủi ro hơn như chứng khoán nhờ chi phí cơ hội giảm. Kỳ vọng nhu cầu đầu tư tư nhân tăng, hoạt động giao dịch sôi nổi hơn sẽ là chất xúc tác quan trọng cho dòng vốn chảy vào thị trường chứng khoán.

Lợi nhuận của hầu hết các công ty chứng khoán trong năm 2023 đều cải thiện so với năm 2022 nhờ sự hồi phục của điểm số và thanh khoản thị trường. VN-Index được kỳ vọng sẽ tiếp tục xu hướng tăng điểm trong năm 2024, thanh khoản thị trường cũng theo đó cải thiện trong môi trường lãi suất thấp là tiền đề cho sự gia tăng doanh thu của mảng môi giới, cho vay ký quỹ cũng như tự doanh của các công ty chứng khoán.

Thêm vào đó, hệ thống KRX được đánh giá sẽ giúp cải thiện số lượng lệnh, tốc độ khớp lệnh, đem đến các sản phẩm mới như giao dịch trong ngày, bán khống, hợp đồng quyền chọn.

“Việc đa dạng hóa sản phẩm, hình thức đầu tư phục vụ nhu cầu của nhà đầu tư sẽ khiến cho thanh khoản được cải thiện đáng kể. Bên cạnh đó, hệ thống sẽ cung cấp cơ sở hạ tầng cơ bản để đáp ứng các tiêu chí nâng hạng thị trường chứng khoán Việt Nam từ cận biên lên mới nổi, giúp thị trường tiếp cận nguồn vốn đầu tư tài chính (FII) lớn từ các quỹ đầu tư vào thị trường mới nổi”, Agriseco Research nhận định.

Song Luân

Nguồn: nhipcaudautu