Khúc cua mới của giao đồ ăn công nghệ

Để thích ứng với bối cảnh mới, mảng giao đồ ăn công nghệ đang có những điều chỉnh lớn sau thời gian “đốt tiền” để giành thị phần.

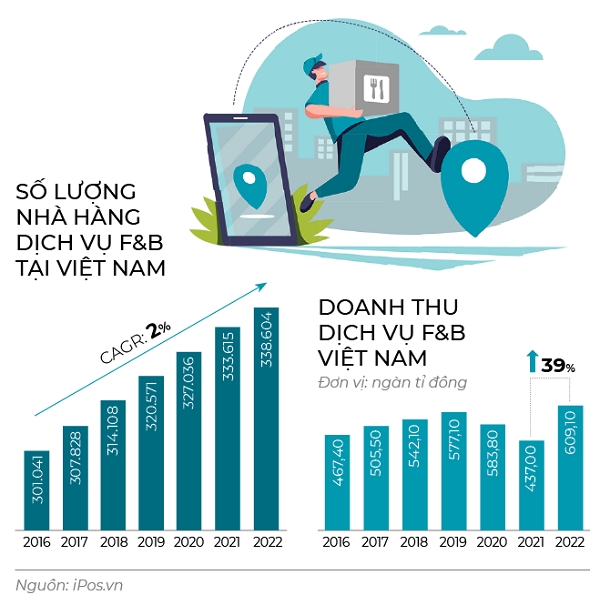

Công ty Cổ phần Nghiên cứu ngành và Tư vấn Việt Nam (VIRAC) dự báo mặc dù kinh tế Việt Nam năm 2023 sẽ đối mặt với nhiều sức ép, nhưng doanh thu ngành F&B dự kiến tăng trưởng 18%, đạt 720.300 tỉ đồng. Hồi phục sau đại dịch, ngành F&B sẽ tiếp tục phát triển với tốc độ ổn định và dự kiến đạt giá trị gần 1 triệu tỉ đồng vào năm 2026.

F&B đường tới 1 triệu tỉ đồng

Báo cáo cũng chỉ rõ cơ cấu doanh thu dịch vụ F&B trên cả nước năm 2022 có sự phân hóa mạnh mẽ, thể hiện ở 95% doanh số đến từ dịch vụ ăn uống đơn lẻ như nhà hàng, quán ăn. Trong khi đó, chỉ vỏn vẹn 5% thị phần được ghi nhận đến từ doanh thu ở các chuỗi dịch vụ ăn uống có tối thiểu 10 cửa hàng có thương hiệu.

Nguyên nhân chủ yếu của sự sụt giảm cuối năm là do tình hình lạm phát, kinh tế gặp nhiều khó khăn. Lãi suất ngân hàng tăng, khó khăn về room tín dụng, cũng là nguyên nhân khiến nhiều chủ đầu tư tạm dừng kế hoạch và chờ đợi thời cơ trong thị trường F&B. Còn với các thương hiệu lớn đặc biệt là thương hiệu chuỗi, bằng nguồn vốn tích lũy, đang tranh thủ chiếm lĩnh thị phần khi các đối thủ suy yếu. Những thương hiệu lớn như Golden Gate, Highlands Coffee, The Coffee House vẫn bền bỉ mở rộng chuỗi nhưng cạnh tranh ngày một tăng đến từ các thương hiệu mới, đang tạo nên tiếng vang như Phê La, Katinat…

Đáng chú ý, thị trường giao đồ ăn tại Việt Nam năm 2022 cũng tăng trưởng gấp 3 lần so với trước khi dịch bệnh bùng phát, ở mức gần 30.000 tỉ đồng. Theo kết quả nghiên cứu ngành thương mại điện tử trong lĩnh vực thực phẩm, đồ uống, có khoảng 12,23 triệu người đặt giao đồ ăn qua các nền tảng trực tuyến và tốc độ tăng trưởng số lượng người dùng hằng năm là 17,5%, tương đương với 1,8 triệu người.

Rất nhiều thương hiệu nghiêm túc đánh giá vai trò của công nghệ trong nhiều nghiệp vụ quan trọng khác như chăm sóc khách hàng, quản trị nhân sự, quản trị mua hàng…, từ đó giảm bớt việc quản lý cửa hàng theo cảm xúc, phỏng đoán mà dựa nhiều hơn vào báo cáo, dữ liệu do các sản phẩm công nghệ mang lại. Bối cảnh này thuận lợi cho thị trường giao đồ ăn trực tuyến tiếp tục có thêm dư địa để tăng trưởng và đây cũng là xu hướng chung của khu vực.

Sức ép mới

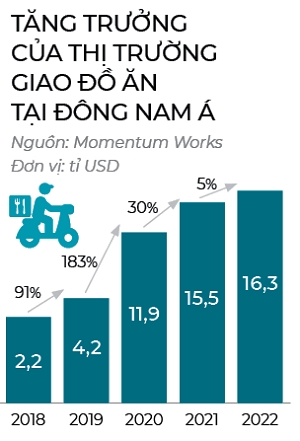

Theo báo cáo của Công ty nghiên cứu Momentum Works, tổng chi tiêu (GMV) cho dịch vụ giao đồ ăn trong năm 2022 của các nước Đông Nam Á lên đến 16,3 tỉ USD, tăng 5% sau 2 năm bùng nổ giao hàng sau dịch bệnh. Lần đầu tiên sau 3 năm, sự tăng trưởng chủ yếu được thúc đẩy bởi các thị trường quy mô nhỏ trong khu vực gồm Philippines (tăng 0,8 tỉ USD), Malaysia (tăng 0,6 tỉ USD) và Việt Nam (tăng 0,3 tỉ USD).

Tính đến cuối năm 2022, GMV của Grab ước đạt 8,8 tỉ USD, chiếm 54% tổng GMV trong khu vực, đồng thời tăng 16% so với trước đó. Foodpanda ước tính đóng góp 3,1 tỉ USD, chiếm 19% GMV của khu vực và giảm 9%. Gojek và ShopeeFood vẫn duy trì mức GMV tương tự năm 2021, lần lượt đạt 2 tỉ USD và 0,9 tỉ USD. Jianggan Li, Giám đốc Điều hành kiêm người sáng lập Momentum Works, nhận định, tăng trưởng lợi nhuận hiện trở thành trọng tâm hàng đầu. Những ứng dụng giao đồ ăn đang thử nghiệm nhiều chiến lược khác nhau để cải thiện tỉ suất lợi nhuận, củng cố niềm tin của người tiêu dùng thông qua quảng cáo, chương trình đăng ký hội viên…

Tại Việt Nam, Grab và ShopeeFood là 2 ứng dụng phổ biến nhất với thị phần GMV đạt 45% và 41%. Phần còn lại thuộc về Baemin (12%) và Gojek (2%). Đối với doanh nghiệp trong nước, Be chỉ mới bước chân vào mảng giao đồ ăn từ tháng 4/2022, còn Loship hoạt động từ cuối năm 2017. Be bắt đầu có lãi gộp dương từ quý III/2022 và tháng 9 năm ngoái đã nhận nguồn vốn đầu tư lên tới hơn 100 triệu USD từ Deutsche Bank.

Dù thuận lợi nhưng năm 2023 dự báo sẽ diễn ra sự cạnh tranh khốc liệt giữa các dịch vụ giao đồ ăn công nghệ. Bối cảnh kinh tế eo hẹp đang tác động tiêu cực đến quá trình phát triển của các ứng dụng. Tình hình tài chính khó khăn cũng là yếu tố buộc các ứng dụng ngừng đốt tiền cho khuyến mại, ưu đãi. Bên cạnh đó là làn sóng sa thải nhân sự của các công ty công nghệ lớn trên thế giới cũng đang có những ảnh hưởng tiêu cực đến các khoản đầu tư vào giao đồ ăn công nghệ.

Grab và GoTo Gojek hay Tokopedia dù được hưởng lợi từ sự bùng nổ các dịch vụ giao đồ ăn trong đại dịch, nhưng tốc độ tăng trưởng đang chậm lại và các doanh nghiệp gọi xe vẫn chưa phục hồi như trước đại dịch. Các công ty cũng đang bị ảnh hưởng bởi chi phí tăng mạnh trong khi tốc độ tăng trưởng chậm lại ở các thị trường trọng điểm.

GoTo đã thông báo sa thải 1.300 công nhân, tương đương 12% lực lượng lao động cuối năm 2022. Đồng sáng lập và Giám đốc Điều hành Anthony Tan của Grab cũng công bố kế hoạch cắt giảm chi phí bao gồm đóng băng hầu hết các hoạt động tuyển dụng, không tăng lương cho các nhà quản lý cấp cao, đồng thời cắt giảm ngân sách đi lại và chi phí… “Hơn bao giờ hết nhân viên của Grab cần áp dụng tư duy tiết kiệm và thận trọng khi chuẩn bị cho năm 2023”, ông Anthony Tan nói.

Tại Việt Nam, cả 2 tên tuổi lớn nhất trong mảng này là Grab và Gojek cuối năm 2022 đều đưa nhân sự cấp cao vùng về thị trường Việt Nam để có chiến lược kinh doanh khác biệt hơn.

Chuyển hướng chiến lược

Báo cáo của Momentum Works cũng cho thấy những nhà cung cấp dịch vụ giao đồ ăn dần rút lui khỏi các thị trường hoặc lĩnh vực không sinh lời như kho thực hiện đơn hàng (dark store) hay bếp trung tâm (cloud kitchen). Xu hướng này dự kiến tiếp tục đến năm 2023 khi Shopee có kế hoạch tái tập trung vào hoạt động kinh doanh cốt lõi là thương mại điện tử và Delivery Hero được đồn đoán rút vốn khỏi hoạt động tại một số quốc gia Đông Nam Á.

Mặt khác, các ứng dụng giao đồ ăn đang củng cố quá trình số hóa lĩnh vực F&B vốn còn đang phân mảnh. Một số ứng dụng đã thiết lập quan hệ đối tác chiến lược hoặc mua lại các nhà cung cấp giải pháp quản lý nhà hàng và điểm bán hàng trong năm 2022. Những động thái này có thể giữ chân người bán và cho phép ứng dụng mang đến dịch vụ khác biệt, tốt hơn cho người bán bằng cách khai thác dữ liệu bán hàng trực tuyến và ngoại tuyến. Đây là một chiến lược đã được thử nghiệm bởi những ứng dụng từ Trung Quốc như Meituan.

Các ứng dụng giao đồ ăn bắt đầu xây dựng sản phẩm quảng cáo để thu hút tiền đầu tư từ đối tác bán hàng. Nhiều ứng dụng cũng thử nghiệm chương trình đăng ký hội viên như một công cụ để giữ chân người tiêu dùng và khuyến khích đặt hàng với giá trị lớn hơn. Những ứng dụng có phạm vi tiếp cận người tiêu dùng và người bán lớn sẽ có lợi thế hơn các đối thủ khác.

Giao đồ ăn tiếp tục chiếm một phần đáng kể trong tổng doanh số bán hàng của hộ kinh doanh bất chấp hoạt động ăn uống tại chỗ phục hồi trở lại. Do đó, người bán đang tạo ra các dịch vụ và khuyến mãi khác biệt hơn cho dịch vụ ăn tại chỗ và giao đồ ăn để giảm tình trạng quá tải cũng như tối đa hóa doanh số bán hàng cho cả 2 kênh. Tương tự, các ứng dụng giao hàng cũng mở rộng sang không gian ngoại tuyến thông qua các chương trình như phiếu giảm giá khi ăn tại chỗ, đánh giá nhà hàng và nhiều hơn nữa.

Grab kỳ vọng mảng giao đồ ăn hòa vốn vào quý I/2023 và mảng giao hàng nói chung hòa vốn vào quý II/2023, sớm hơn 1-2 quý so với kế hoạch. Gojek tập trung hỗ trợ cho đối tác như xây dựng nền tảng đăng ký trực tuyến hoàn toàn miễn phí, tạo điều kiện để các nhà hàng có thể tham gia kinh doanh trên GoFood dễ dàng; ra mắt và đẩy mạnh ứng dụng GoBiz, nền tảng quản lý đơn hàng nhằm giúp các đối tác nhà hàng GoFood tối ưu hóa quy trình giao đồ ăn trực tuyến và phát triển kinh doanh hiệu quả..

Phi Vũ

Nguồn: nhipcaudautu