Giải phóng tiền “tồn kho”

Bất chấp nỗ lực giảm lãi suất cùng nhiều gói tín dụng ưu đãi để tăng cung ứng vốn cho nền kinh tế, nhiều ngân hàng vẫn “ế vốn”.

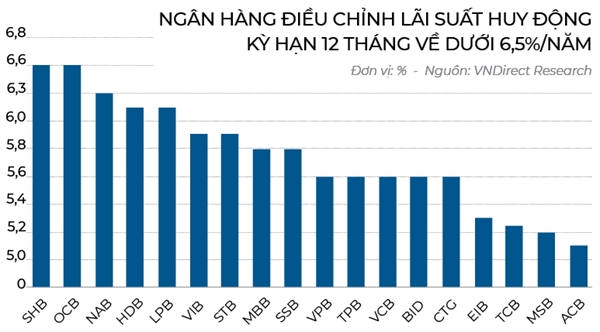

Trong tháng 8/2023, lãi suất huy động đã có một nhịp giảm mạnh. Theo đó, nhóm ngân hàng quốc doanh giảm 30-50 điểm, các ngân hàng tư nhân giảm 50-100 điểm. Hiện tại, lãi suất huy động của hệ thống ở hầu hết các kỳ hạn đã giảm về tương đương mặt bằng lãi suất tại thời điểm tháng 9/2022. Thậm chí, các ngân hàng quốc doanh còn hạ lãi suất tiết kiệm về bằng giai đoạn thấp kỷ lục vì COVID-19.

1 triệu tỉ đồng nằm chờ

Xu hướng này tạo thêm tiền đề cho nỗ lực giảm lãi suất cho vay, hỗ trợ doanh nghiệp và phục hồi kinh tế. Mặc dù lãi suất cho vay tiếp tục đi xuống nhưng dư nợ cho vay lại tăng thêm không nhiều trong bối cảnh doanh nghiệp cũng như người dân vẫn chưa có động lực vay vốn kinh doanh hay tiêu dùng. Để thúc đẩy tăng trưởng tín dụng, ngân hàng không còn cách nào khác ngoài việc liên tục giảm lãi suất khi tất toán khoản vay ngắn hạn, tiếp tục vay mới. Bên cạnh đó, chính sách chuyển khoản vay dài hạn đến ngân hàng khác khiến cuộc đua giữ chân khách hàng thông qua ưu đãi lãi suất có thể diễn ra.

Theo số liệu từ Ngân hàng Nhà nước, tính đến ngày 29/8/2023, tín dụng toàn nền kinh tế đạt khoảng 12,56 triệu tỉ đồng, tăng 5,33% so với cuối năm 2022. Như vậy, toàn hệ thống trong 4 tháng cuối cùng của năm còn khoảng 9% để tăng trưởng, tương đương khoảng 1 triệu tỉ đồng. Trước tình hình này, Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú chia sẻ: “Chưa bao giờ công tác điều hành chính sách tiền tệ khó khăn như bây giờ… Toàn hệ thống ngân hàng đang phải chữa bệnh thừa tiền”.

Vì vậy, các chuyên gia phân tích của Công ty Chứng khoán VNDirect nhận định lãi suất cho vay có thể giảm mạnh hơn trong những tháng tới do chi phí vốn của ngân hàng thương mại đang giảm nhờ tác động từ các đợt cắt giảm lãi suất điều hành của Ngân hàng Nhà nước. Dự báo mặt bằng lãi suất cho vay có thể giảm thêm 1-1,5 điểm phần trăm trong những tháng tới.

Hạ lãi suất là chưa đủ

Thời gian qua, các ngân hàng cũng đưa ra nhiều gói tín dụng ưu đãi lãi suất để tăng cung ứng vốn cho nền kinh tế. Tuy nhiên, Tiến sĩ Nguyễn Hữu Huân, Trường Đại học Kinh tế TP.HCM (UEH), nhận định: “Chỉ tiêu tăng trưởng tín dụng cả năm từ 14-15% cho năm 2023 là tương đối khó trong bối cảnh nền kinh tế còn nhiều thách thức”.

Trong tình hình này, có nhiều lo ngại về rủi ro cao hơn khi đẩy vốn tín dụng quá năng lực hấp thụ ở thời điểm hiện tại. Bơm vốn bằng mọi cách để đẩy tốc độ tăng trưởng kinh tế có thể gây ra nhiều hệ lụy, đặc biệt là rủi ro gia tăng nợ xấu do áp lực phải hạ chuẩn tín dụng. Mặt khác, trong bối cảnh thiếu các dự án sản xuất kinh doanh có tính khả thi, nỗ lực đẩy mạnh vốn ra thị trường thậm chí có thể dẫn đến tình trạng vốn được chuyển tới các lĩnh vực có tính đầu cơ, khiến một số thị trường tăng giá bong bóng trở lại.

Mới đây, Ngân hàng Nhà nước lưu ý về tỉ lệ nợ xấu của lĩnh vực bất động sản đang có chiều hướng gia tăng so với cùng kỳ năm trước. Tỉ lệ này vào tháng 6/2023 đã tăng lên mức 2,47% so với tỉ lệ 1,53% cùng kỳ năm trước. Chưa kể, nhiều khoản nợ xấu đã được “ẩn” nhờ Thông tư 02/2023/TT-NHNN cho phép các tổ chức tín dụng cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn.

Có thể thấy, tăng trưởng tín dụng thời gian qua chưa cao không phải xuất phát từ nguyên nhân thanh khoản của hệ thống ngân hàng. Vì vậy, Tiến sĩ Võ Trí Thành, thành viên Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, cho rằng để giải quyết bài toán nâng cao hiệu quả tiếp cận tín dụng, chỉ riêng hệ thống ngân hàng khó giải quyết được vấn đề. Bởi trong bối cảnh hiện nay, dư địa để điều hành chính sách tiền tệ không còn nhiều, chủ yếu liên quan đến lãi suất nên cần giải pháp phù hợp, hiệu quả đẩy mạnh chính sách tài khóa.

Theo Tiến sĩ Lê Xuân Nghĩa, lãi suất cho vay trung hạn cần được đưa về mức 7-8%/năm, đồng thời cải thiện điều kiện tiếp cận vốn cho doanh nghiệp, các ngân hàng nhìn vào khả năng trả nợ của doanh nghiệp để cấp tín dụng.

Tiến sĩ Lê Duy Bình, Giám đốc Economica Việt Nam, thì cho rằng việc cắt giảm lãi suất để đẩy tín dụng vào nền kinh tế chỉ hiệu quả khi tổng cầu của nền kinh tế đủ mạnh để hấp thụ được vốn. Có thể thấy thời điểm này cần giải pháp nâng cao hiệu quả tiếp cận vốn tín dụng, tăng khả năng hấp thụ vốn nền kinh tế như kích cầu tiêu dùng, tiếp tục thúc đẩy giải ngân đầu tư công.

Lam Hồng

Nguồn: nhipcaudautu