“Tín hiệu lạ” của thị trường giao đồ ăn

Cuộc đua thị trường giao thức ăn trực tuyến ở Việt Nam đang đi đến giai đoạn nước rút với nhiều cái kết được mở ra.

Không lâu sau khi beFood công bố không phụ thu phí đơn hàng nhỏ, tin đồn về việc Baemin sáp nhập cùng Ahamove, đơn vị giao hàng on-demand thuộc Scommerce, được lan truyền. Đại diện Scommerce từ chối bình luận về sự kiện trên. Nhiều khả năng đây là thương vụ hợp tác vì trước đó Scommerce từng thử sức với phân khúc giao đồ ăn trước khi Baemin gia nhập Việt Nam với dự án LaLa và rút khỏi thị trường không lâu sau đó vì “không phù hợp” và “tập trung vào cốt lõi của Scommerce là làm tốt việc giao hàng”.

Đối với các mô hình kinh doanh công ty công nghệ dựa rất lớn vào vốn đầu tư mạo hiểm, tin đồn M&A thường xuất hiện khi có sự biến động lớn về thị phần hoặc có đơn vị phải thu gọn hoạt động kinh doanh. Cho đến nay Việt Nam chỉ là một thị trường tiềm năng của Woowa Bros, công ty chủ quản Baemin, thị trường chính của họ vẫn là ở Hàn Quốc, nơi đang chứng kiến sự sụt giảm kéo dài vì ảnh hưởng của nền kinh tế.

Trong bối cảnh đó, việc tập trung nguồn lực để phục vụ thị trường chính và tạm thời thu gọn hoạt động ở các thị trường tiềm năng là cách làm phổ biến của nhiều doanh nghiệp. Hơn nữa, hiện cũng không còn nguồn tiền huy động dễ dãi để các công ty có thể tham gia nhiều thị trường cùng một lúc.

Tin đồn từ Baemin mang nhiều ẩn ý vì không phải chỉ có Woowa Bros đang bị bỏ khá xa bởi các đơn vị dẫn đầu và Việt Nam chỉ là thị trường của tương lai. Như Gojek chẳng hạn, đơn vị này đang có 2% thị phần giao thức ăn ở Việt Nam, theo Momentum Works.

Mô hình giao đồ ăn phụ thuộc vào quy mô, quy mô càng lớn càng dễ hòa vốn và có lãi. Và chỉ các đơn vị dẫn đầu về thị phần mới có lợi thế này. Tại Việt Nam, nó dẫn đến 2 cái kết mở. Đầu tiên, đối với doanh nghiệp từng hưởng lợi từ dòng vốn giá rẻ trước dịch bệnh nếu không thuộc Top đầu trong thị trường giao đồ ăn sẽ phải lựa chọn việc duy trì hoạt động hoặc mạnh dạn rút lui để tập trung vào các thị trường chủ lực.

Nhất là khi Grab, đơn vị dẫn đầu thị trường giao đồ ăn ở Việt Nam vẫn đang cắt giảm nhân sự trong cuộc khủng hoảng kinh tế thì lựa chọn rút lui của các đơn vị không nằm trong Top 2 sẽ diễn ra nhiều hơn trong thời gian tới. Còn đối với các công ty không tiếp cận được vốn giá rẻ, đây là thời điểm tích cực mở rộng thị trường. Đại diện các nhóm này cho rằng nhu cầu bán mang đi của các chủ quán đã có sẵn từ lâu, việc hỗ trợ công nghệ giúp họ tiếp cận được nhiều khách hàng hơn nhưng chiết khấu lại quá cao.

Lấy ví dụ, hiện phí chiết khấu cho các nền tảng giao thức ăn là 25-30%/đơn hàng. Trên thực tế, để có đơn hàng ổn định, các chủ quán ăn phải đầu tư thêm chi phí quảng cáo nên mức chiết khấu trung bình trên các ứng dụng dao động từ 30-37%/đơn hàng. Chiết khấu cao đến từ việc doanh nghiệp sử dụng quá nhiều đòn bẩy tài chính để mở rộng trong thời gian qua. Giờ đây họ phải duy trì nó để trả lợi nhuận cho các nhà đầu tư.

Đó cũng là mặt lợi của các đơn vị không tiếp cận được dòng vốn rẻ, nhóm này hướng đến việc cung cấp đơn hàng nhưng với mức chiết khấu cạnh tranh hơn và nhu cầu ổn định hơn. Điển hình, PITO đang cung cấp 3 dịch vụ là Catering, Xpress và Cloud Canteen, là dịch vụ cung cấp tiệc theo yêu cầu và bữa ăn trưa cho doanh nghiệp. Với Cloud Canteen, dựa vào giao hàng số lượng lớn nên chi phí giao hàng rẻ (trung bình 2.000 đồng/phần ăn cho đơn 50 phần ăn trở lên). Còn với Xpress, chi phí giao hàng giảm vì đối tác tự giao, PITO chỉ làm công tác kết nối. Công ty thu phí 20%/đơn hàng thông qua hệ thống. Ông Phạm Đông Huy, sáng lập PITO, cho biết hiện có hơn 300 đối tác kinh doanh trên nền tảng Công ty.

Sức hút của PITO, bên cạnh chiết khấu thấp, còn nằm ở việc giúp chủ quán ăn có thể kiểm soát được phần nào thực phẩm lãng phí do không dự đoán được nhu cầu bán hàng của các cơ sở kinh doanh thực phẩm. Điều này dẫn đến các đơn vị này phải chịu tốn chi phí nhiều hơn để bảo quản hoặc nhập hàng.

Tương tự là câu chuyện của Savyu. Trao đổi với NCĐT qua email, ông Jerome Ly, đồng sáng lập Savyu, cho biết ông tin rằng nhu cầu chuyển đổi số để quản lý đội ngũ giao hàng, tích hợp các ứng dụng thanh toán và tiếp thị đến khách đã hình thành ở nhiều chủ quán. Tuy nhiên, đầu tư công nghệ lại rất đắt đỏ và không thuộc chuyên môn của họ, vì thế Savyu tham gia thị trường với vai trò là đơn vị cung cấp hạ tầng công nghệ theo mô hình SaaS (phần mềm như một dịch vụ) giúp linh hoạt chi phí đầu tư hằng tháng.

Thông qua Savyu, chủ quán có thể vận hành một nền tảng riêng phục vụ khách hàng tích hợp nhiều tiện lợi như các nền tảng giao hàng hiện nay nhưng không phải tăng giá bán từ 25-30% để trả chi phí chiết khấu. Ông Jeromy Le cho biết Công ty đang trong giai đoạn thử nghiệm với một nhóm đối tác chọn lọc (vài trăm cửa hàng) và mở rộng quy mô lên vài ngàn đối tác trong 6 tháng tới.

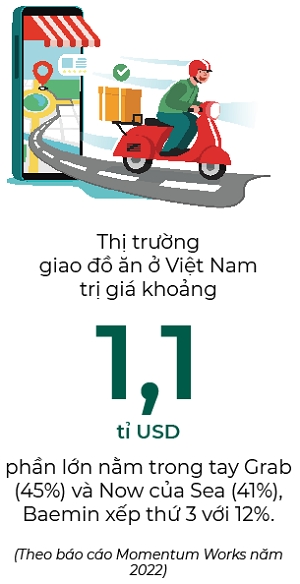

Theo báo cáo do Eden Global Capital công bố vào quý II/2023, khối lượng giao đồ ăn ở Thái Lan vượt Việt Nam xấp xỉ 3 lần, với giá trị thị trường 3,6 tỉ USD so với 1,1 tỉ USD của Việt Nam, trong khi dân số Thái Lan ít hơn 30 triệu. Những dữ liệu này cho thấy tiềm năng phát triển trong lĩnh vực giao đồ ăn của Việt Nam.

“Phát âm Savyu, nghĩa là Save You, tiết kiệm cho khách hàng (khách hàng mua online giá như tại cửa hàng), cho chủ cửa hàng (không phải trả phí hoa hồng cho mỗi đơn hàng). Chúng tôi đang tạo ra một mô hình mới có lợi cho các bên tham gia”, ông Jeromy Le cho biết. Với những đặc điểm này, các công ty như Savyu, PITO sẽ là đối tác tài chính nhúng tiềm năng cho các ngân hàng khi chứng minh được hiệu quả của mô hình thông qua số lượng đối tác chủ nhà hàng, quán ăn

Phi Vũ

Nguồn: nhipcaudautu