Làm ăn ở Trung Quốc: Đi hay ở?

Với chính sách Zero Covid, các công ty nước ngoài làm ăn tại Trung Quốc đang đứng trước ngã ba đường.

Sau khi các thành phố Trung Quốc tái ban bố lệnh phong tỏa và hạn chế đi lại vào tháng 10/2022 trong bối cảnh số ca mắc COVID-19 tăng mạnh sau kỳ nghỉ Quốc Khánh kéo dài, một khảo sát các doanh nghiệp nước ngoài tại Thượng Hải cho thấy niềm tin doanh nghiệp đã ở mức thấp nhất trong lịch sử. Nhưng chỉ vài tuần sau đó tại Triển lãm Nhập khẩu Quốc tế Trung Quốc (CIIE) ở Thượng Hải, một số công ty như Kärcher (nhà sản xuất thiết bị làm sạch của Đức), Cytiva (công ty khoa học đời sống Mỹ) cho biết họ đang đầu tư mạnh hơn vào Trung Quốc.

Thay vì dựa vào nhà máy Trung Quốc để sản xuất hàng hóa rồi bán sang các thị trường khác, các doanh nghiệp này áp dụng chiến lược “Trung Quốc cho Trung Quốc”. Mục đích là tận dụng các trung tâm R&D chuyên sâu hơn ở Trung Quốc để sản xuất sản phẩm cung cấp cho thị trường nội địa rộng lớn với 1,4 tỉ dân.

“Lệnh phong tỏa thực sự gây khó khăn cho bất kỳ doanh nghiệp nào. Nhưng nhìn chung thị trường Trung Quốc đã phát triển trong 2 năm qua. Chúng tôi muốn phát triển theo hướng địa phương hơn… Không sớm thì muộn cũng sẽ xuất khẩu, chỉ là hoãn lại 3-5 năm”, Rainer Kern, Giám đốc Tài chính phụ trách Trung Quốc tại Kärcher, nói. Kärcher dự kiến đầu tư thêm 140 triệu USD vào Trung Quốc và đang lập một trung tâm R&D tại Tô Châu.

Khảo sát mới đây của Phòng Thương mại Mỹ (AmCham) cũng cho thấy chỉ 1/5 trong số 307 công ty được khảo sát giảm đầu tư vào Trung Quốc so với năm 2021, trong khi 30% gia tăng đầu tư vào đây.

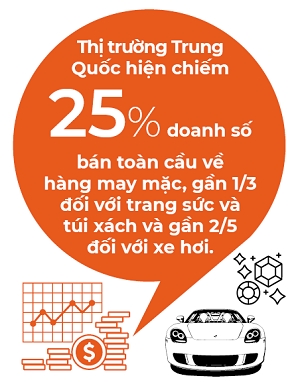

Quyết định này cũng là dễ hiểu. Thị trường Trung Quốc hiện chiếm tỉ trọng đáng kể trong tổng doanh số bán toàn cầu về hàng may mặc, trang sức, ô tô, thực phẩm đóng gói, sản phẩm làm đẹp, dược phẩm, hàng điện tử cùng nhiều mặt hàng khác… Đáng nói là các công ty nước ngoài vẫn chưa chạm được bao nhiêu vào miếng bánh khổng lồ này. Tại Triển lãm CIIE 2022, có 2.800 đơn vị tham gia triển lãm đến từ 145 quốc gia, nhưng tổng tỉ trọng hàng hóa của doanh nghiệp quốc tế bán tại Trung Quốc vẫn rất khiêm tốn. Theo Morgan Stanley, Trung Quốc chỉ chiếm 4% doanh số bán của tất cả các công ty niêm yết Mỹ. Đối với công ty Nhật và châu Âu, tỉ lệ này là 6% và 8%.

Đối với một số công ty nước ngoài, thị trường Trung Quốc quá quan trọng. The Economist đã phân tích các công ty đa quốc gia từ Mỹ, châu Âu và Nhật có công bố doanh số bán tại Trung Quốc (sử dụng số liệu từ Bloomberg), theo đó 200 công ty lớn nhất kiếm được 700 tỉ USD tại thị trường này vào năm 2021, chiếm tới 13% doanh số toàn cầu của họ, tăng từ mức 10% cách đây 5 năm. Khoảng 13 tập đoàn đa quốc gia tạo ra hơn 10 tỉ USD doanh thu mỗi năm tại Trung Quốc như Apple, BMW, Intel, Siemens, Tesla, Walmart…

Tuy nhiên, ngoài căng thẳng Mỹ – Trung, chính sách Zero Covid, cạnh tranh khốc liệt từ các công ty nội địa đã buộc các hãng nước ngoài phải tính đến kế hoạch dự phòng. Các hãng xe hạng sang như BMW, Mercedes-Benz tiếp tục tăng trưởng mạnh mẽ ở Trung Quốc, nhưng doanh số từ các hãng xe tầm trung như VW và General Motors lại đang sụt giảm khi các đối thủ trong nước như Chery và BYD bành trướng thần tốc. Doanh số bán của Nike cũng chững lại khi Li-Ning và Anta, 2 đối thủ nội địa, đang giành lấy thị phần. Phân tích của The Economist đối với 20 ngành có sự hiện diện lớn của các tập đoàn đa quốc gia cho thấy, các công ty nước ngoài đã đánh mất thị phần tại 14 ngành trong 3 năm qua.

Có một số lý do. Thứ nhất, các doanh nghiệp nội địa nhờ quan sát, học hỏi cùng chính sách thu hút nhân tài đã bắt kịp trình độ của nước ngoài trong khâu thiết kế sản phẩm và tạo sức cầu, nhất là ở lĩnh vực hàng tiêu dùng. Hơn nữa, thị hiếu của người tiêu dùng Trung Quốc đã thay đổi theo hướng chuộng các sản phẩm chứa đựng yếu tố văn hóa đặc trưng của Trung Quốc, một thế mạnh của công ty nội địa. Một lý do khác là lợi thế công nghệ của công ty nước ngoài, đặc biệt trong lĩnh vực công nghiệp nặng, đang mất dần.

Cạnh tranh khốc liệt từ các người chơi nội địa sắc sảo, nhanh nhạy đã đặt các tập đoàn đa quốc gia vào thế khó: để duy trì năng lực cạnh tranh ở Trung Quốc, đòi hỏi họ phải gia tăng đầu tư thậm chí khi căng thẳng địa chính trị đang leo thang. Và theo thời gian, sức ép sẽ càng lớn. Một ví dụ là lĩnh vực máy bay. Trung Quốc lâu nay thiếu trình độ chuyên môn để sản xuất các phi cơ thương mại lớn, một phân khúc mà Boeing và Airbus chiếm lĩnh. Nhưng tình hình bắt đầu thay đổi. Tại triển lãm máy bay vào ngày 8/11, Comac, một hãng sản xuất máy bay nội địa, đã ra mắt chiếc C919 được trông chờ từ lâu, một máy bay chở khách chặng ngắn sẽ sớm được giao cho các hãng hàng không nội địa. Hay LVMH, Hermès đã nhiều năm chiếm lĩnh phân khúc cao cấp của ngành thời trang nhưng các đối thủ nội địa như Shang Xia đang trở nên nổi bật. Những đối thủ như vậy khiến triển vọng dài hạn của các hãng nước ngoài càng khó lường tại thị trường Trung Quốc, buộc họ phải chọn 1 trong 3 con đường: thoái vốn, chia tách hoặc gia tăng đầu tư.

Carrefour (Pháp), chẳng hạn, đã bán 80% cơ sở kinh doanh của Trung Quốc cho hãng nội địa Suning.com vào năm 2019 sau hơn 2 thập kỷ hiện diện tại đây. Việc bán mảng kinh doanh trong khi vẫn còn có giá có lẽ là lựa chọn cho một số công ty đã mất lợi thế cạnh tranh so với các đối thủ nội địa và có thể sống mà không cần đến thị trường Trung Quốc.

Một lựa chọn khác là chia tách như trường hợp của Yum! Brands (Mỹ). Chuỗi thức ăn nhanh này đã chia tách mảng kinh doanh Trung Quốc vào năm 2016 để bộ phận này dễ thích ứng hơn với các điều kiện trong nước. Nhưng lựa chọn này chỉ thích hợp khi bộ phận đó có thể vận hành độc lập tại Trung Quốc, chứ không khả dĩ đối với các công ty phụ thuộc vào sản xuất ở nước ngoài như Boeing hay LVMH.

Lựa chọn thứ 3 là đẩy mạnh đầu tư. Siemens (Đức) gần đây cho biết đang gia tăng đầu tư và chuyển một phần quan trọng R&D sang Trung Quốc để đánh bại các người chơi đang lên trong nước, theo Roland Busch, ông chủ của Siemens. Hay vào ngày 13/10 VW tuyên bố sẽ đầu tư 2,4 tỉ euro để thành lập một liên doanh xe tự lái với Horizon Robotics. Cách làm này thường thấy ở những doanh nghiệp mà việc giữ chỗ đứng ở Trung Quốc rất quan trọng đối với việc duy trì năng lực cạnh tranh toàn cầu của họ. Các hãng ô tô lo sợ việc nhường sân chơi cho các đối thủ mạnh trong nước với lợi thế xe điện và phần mềm sẽ tạo cho họ bàn đạp để tiến vào những thị trường lớn khác.

Dù thế nào, chính sách Zero Covid cũng như căng thẳng Mỹ – Trung đang đem lại lợi ích cho một số quốc gia như Việt Nam, Ấn Độ, Bangladesh, Malaysia khi các nhà sản xuất tìm kiếm giải pháp thay thế cho công xưởng số 1 thế giới. Trong đó, Việt Nam, với vị thế gần Trung Quốc và nền chính trị ổn định, đang là người hưởng lợi chính. “Nhiều công ty nước ngoài đã phải chịu đựng chiến tranh thương mại, chịu đựng chi phí lao động gia tăng tại Trung Quốc, rồi sau đó lại chịu đựng gián đoạn chuỗi cung ứng suốt giai đoạn COVID-19 bùng nổ. Và nay với chính sách Zero Covid, tôi nghĩ đó là giọt nước làm tràn ly”, Greg Poling, Giám đốc Chương trình Đông Nam Á tại Trung tâm Nghiên cứu Chiến lược và Quốc tế (CSIS), nói. “Việt Nam không phải là điểm đến duy nhất của các tập đoàn đa quốc gia trong việc tìm kiếm thị trường thay thế Trung Quốc nhưng Việt Nam có lẽ là điểm đến thành công nhất”, ông nói thêm.

(Tổng hợp)

Nguồn: nhipcaudautu